合理的な判断が出来ていない家計の典型例

こんにちは!

今日はあなたに質問が有ります。

あなたは日常で買い物をする時や何かの出費をする時など、あらゆる行動をする際の判断基準は理論(ロジック)で行動しますか?

それとも感情で行動していますか?

【関連記事】

家計の見直しはこの2つの視点で判断!!

目次

1. 意外に出来ていない合理的な判断

1つ例題を出しますので、少し考えてみてください。

あなたが仕事をする際に、以下A.Bの選択肢が有ったらどっちを選びますか?

A. 確実に25万円もらえる仕事

B. 50%の確率で50万円もらえる仕事

さて、この選択を迫られた場合、あなたならどっちを選びますか?

ちょっとご自身で考えてみてください。

はい、答えが出ましたでしょうか。

この質問、実はAを選ぶ人が圧倒的に多いのです。

これは、確実に利益を得たいという気持ちからAを選ぶ人が多いのです。

では、このケースの期待値を見てみましょう。

まず、Aの選択肢は100%の確率で25万円をもらえるので、期待値は

25万円 × 100% = 25万円

になります。

では、Bの期待値を計算してみましょう。

Bは50%の確率で50万円もらえる訳ですから、

50万円 × 50% = 25万円

になります。

という事は、この選択肢の期待値は同じ25万円なのです。

同じ25万円の期待値なのに、なぜ多くの人はAを選んでしまうのでしょうか?

それはBを選ぶと、もしかしたら一切お金をもらえないかもしれないからですね。

それが頭の中をよぎるのです。

やはり、仕事をしたのにお金がもらえないかもしれないという不確定なリスクを嫌い、確実にもらえる方を選ぶのです。

2. 人は利益よりも損失の方が大きく感じてしまう

ではここでもう1つの質問です。

A. 確実に20万円をもらえる仕事

B. 50%の確率で50万円もらえる仕事

これはどちらを選びますか?

ちょっと考えてみてください。

はい、答えが出ましたか?

実はこれも、Aを選ぶ人が多いのです。

先ほど期待値の計算のお話をしてしまっているので、期待値はAの方が低いのは分かりますよね?

Aは20万円の期待値(20万円×100%)で、Bは25万円の期待値(50万円×50%)なので、期待値はBの方が高いのです。なのにAを選ぶ人が多いのはなぜでしょうか。

これもやっぱり、もしかしたら何ももらえないかもしれないという可能性が頭をよぎるからですね。

もしかしたらゼロかもしれないリスクを取るよりも、確実に20万円もらおうとする心理が働くのです。

損する可能性が0%で、儲かる可能性が100%のものを選んでしまうのです。

人は利益よりも損失の方を大きく感じて意識してしまうのです。

これはプロスペクト理論と言って、人は利益を得られる場面ではリスクを取らずに確実に手に入れる方を選び、損失をこうむる場面では損失を回避する様にリスクを取ってしまう心理的な傾向が有るのです。

確実な利益を選び、損失の回避に賭けてしまうんですね。

3. 非合理的な選択をしている家計の典型例

ではここで、私にご相談に来られる多くのご家庭が無意識のうちにこれをやってしまっている典型例をお話します。

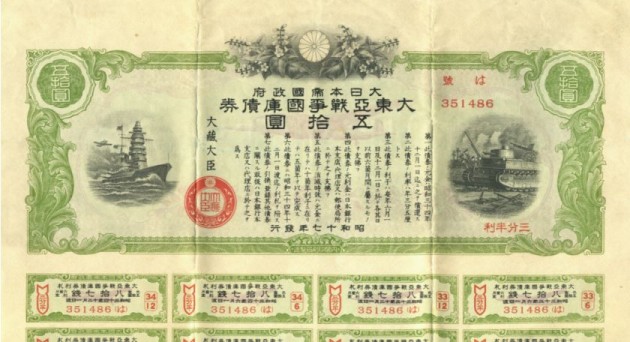

住宅ローンを変動金利で借りて、持っている金融資産は元本保証の定期預金や普通預金というよくある典型例です。

住宅ローンは支払いをする側ですから、損をしたくないという気持ちが働きます。

変動金利で借りると、今(2019年4月現在)は年0.5%という超超超低金利で借りられますが、半年に一回金利の見直しが有ります。

一方、これをフラット35という全期間の固定金利で借りると、金利は年1.27%(2019年4月現在)になります。

変動で借りると、将来は金利が変わるかもしれないが、とにかく今現時点では0.5%しか払わなくていい。

でもこれを固定で借りると1.27%の支払いが確定してしまう。

その金利の差額の0.77%(1.27%ー0.5%)を確実に損してしまう。。。

という心理が働き、高い金利が勿体無いと考え、多くの人はその損失を回避しようとして変動金利を選ぶのです。

先ほどのプロスペクト理論で言うと、損失を回避する様にリスクを取ってしまうのです。

では次に、家計の金融資産を見てみましょう。

一般的な金融資産には、元本保証である預貯金以外に、株式、債券、投資信託、保険、個人年金などなど多くの金融商品が有ります。

ですが、日本人の多くの人達は資産運用をした事が無く、ほとんどを預貯金だけで持っています。

預貯金はほんのごくわずかですが金利という利益が得られますし、何と言っても元本保証が安心だからですね。

株式、債券、投資信託だったら、もしかしたら将来損してしまうかもしれない、でも儲かるかもしれない。

という不確定なリスクが有る方を避け、確実な方を選びたいのです。

先ほどのプロスペクト理論で言う、超低金利でもリスクを取らずに確実に守られるものを選ぶのです。

という感じの、こう言ったご家庭が非常に多く見受けられます。

でも少しここで考えてみてください。

住宅ローンは金額が大きく、例えば3,000万円という大きなお金を金利が変動するリスクにさらしている行為です。

ですが一方、預貯金の300万円という様な小さなお金は、元本保証の商品で必死で守っている行為な訳です。

大きなお金をリスクにさらして、小さなお金を必死で守っている状況。。。

なかなか面白い行動ですね。笑

これ、まさに先ほどのプロスペクト理論そのものではないでしょうか。

4. 金利上昇にとても弱い家計

このご家庭で、一度世の中の金利が上がり始めたらどうなるでしょうか。

金利が上がるともちろん住宅ローンの金利は上がって支払負担は増えます。

ですが、金融資産は定期預金ですから、世の中の金利が上がっても増えません。

金利が上がった時には、負債(金利負担)は増えるのに資産は増えないという状況になりますね。

これは、金利上昇にとても弱い家計の出来上がりなのです。

ただ、ここで解釈違いをしないで欲しいのですが、私は何も変動金利の住宅ローンがダメだと言っている訳では一切有りません。

実際に変動金利をお客様にオススメする事も有ります。

でもそれは、金利上昇が起きた際の家計の支払い負担の限界値をしっかり数値化してシミュレーションし、その金利上昇のリスクを負える家計なら変動金利をオススメする事ももちろん有ります。

もちろん金利は安いに越したことがないですからね。

5. まとめ

今日はこの記事で、変動金利と固定金利の選択や、預金のデメリットや資産運用の仕方などを話したかった訳ではなく、人の行動は案外無意識のうちに非合理的な決断をしてしまうという事をお伝えしたかっただけなのです。

あなたも自分で気付かないうちにこうした非合理的判断をしていませんか?

日常の重要な決断の際には、感覚で判断せずに、必ず数値化して合理的な判断をしていく様にしましょう。

伊藤 尚徳

最新記事 by 伊藤 尚徳 (全て見る)

- 新NISAの年間の限度額を超える投資は来年まで待った方がいいの? - 2024年6月13日

- ★ご契約者の皆様へ。※必ずご確認ください。 - 2024年4月9日

- NISA・iDeco・投資信託、いったいどれがいい?インフレ・円安時代の資産運用セミナー! - 2022年10月19日